非货币性财产出资与税收政策在软件技术转让中的应用与指南

在当今数字经济时代,软件技术转让作为一种非货币性财产出资方式,逐渐成为企业资产重组和技术创新的重要手段。这种出资方式不仅涉及公司法、知识产权法等领域,还与税收政策紧密相关。本文将系统介绍非货币性财产出资的概念、软件技术转让作为非货币性出资的具体形式,以及相关税收政策的汇编和解读。

一、非货币性财产出资概述

非货币性财产出资是指投资者以货币以外的财产形式,如实物、知识产权、土地使用权等,向企业注入资本的行为。根据《公司法》规定,非货币性财产出资必须满足可评估、可转让且法律不禁止的条件。软件技术作为知识产权的一种,具有明确的财产属性和商业价值,因此可以作为非货币性出资的有效形式。

二、软件技术转让作为非货币性出资

软件技术转让是指软件著作权、专利权或技术秘密等知识产权的所有权或使用权从一方转移到另一方的过程。在企业出资中,软件技术转让可以表现为:

- 技术入股:开发者以软件技术作价入股新设或现有企业。

- 技术置换:企业间通过软件技术交换股权或其他资产。

- 技术出资增资:现有股东或新投资者以软件技术增加企业注册资本。

软件技术作为出资财产时,需经过专业评估机构进行价值评估,并办理相关权属变更登记,以确保出资的合法性和真实性。

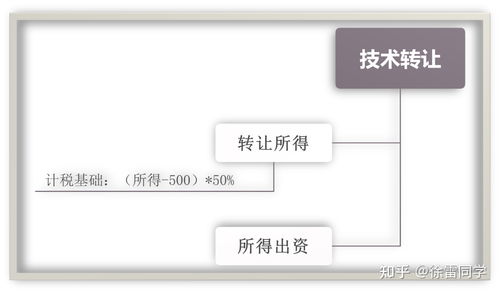

三、软件技术转让的税收政策汇编

税收政策在软件技术转让中扮演关键角色,直接影响出资成本和收益。以下是主要税种的政策要点:

1. 增值税

- 政策依据:根据《财政部、国家税务总局关于软件产品增值税政策的通知》,纳税人销售自行开发生产的软件产品,按13%的税率征收增值税,实际税负超过3%的部分实行即征即退。

- 应用场景:在软件技术转让中,如果涉及软件产品销售,可享受此政策;若为技术使用权转让,可能适用“技术转让”免税或低税率优惠。

2. 企业所得税

- 政策依据:《企业所得税法》及其实施条例规定,居民企业转让技术所得,不超过500万元的部分免征企业所得税,超过部分减半征收。

- 应用场景:企业以软件技术出资时,若符合“技术转让”条件,可享受此税收优惠,降低出资成本。

3. 个人所得税

- 政策依据:个人以非货币性资产出资,视同转让财产,需按“财产转让所得”缴纳个人所得税,税率为20%。但若符合科技成果转化政策,可能享受分期缴纳或税收减免。

- 应用场景:自然人股东以软件技术出资时,需评估个人所得税负担,并合理规划出资时机。

4. 印花税

- 政策依据:技术转让合同按“技术合同”类别缴纳印花税,税率为价款总额的0.03%。

- 应用场景:软件技术转让协议需缴纳印花税,但若合同金额较小,可能适用免征政策。

四、税收筹划与风险提示

在软件技术转让出资中,企业应注重税收筹划:

- 合理评估技术价值:通过专业评估确定公允价值,避免因估值过高或过低引发税务风险。

- 利用税收优惠:积极申请技术转让相关的增值税、企业所得税减免,降低整体税负。

- 规避双重征税:在跨境技术转让中,注意国际税收协定,避免重复征税。

需警惕以下风险:

- 税务合规风险:未及时申报或错误适用税收政策,可能导致罚款和滞纳金。

- 评估争议风险:技术价值评估若不被税务机关认可,可能调整计税基础。

五、结论

软件技术转让作为非货币性财产出资的一种形式,在促进技术创新和资本流动方面具有重要作用。企业应充分理解相关税收政策,结合自身情况优化出资结构,实现合规与效益的双赢。随着数字经济发展,相关政策可能持续更新,建议企业及时关注最新法规动态,并咨询专业税务顾问。

如若转载,请注明出处:http://www.data0371.com/product/8.html

更新时间:2026-03-03 05:04:47